JALカードSuicaとは、

- クレジットカード

- JALマイレージクラブカード

- Suica

- JREポイントカード

という4つの機能が1枚に集約されたカードです。

……と言えば聞こえは良いものの、他のJALカードやビューカード(JR東日本系のカード)に比べると、一部のサービスが制限されることも。

今回はそんな「JALカードSuica」の機能や注意点、その他グレード間の違いや選び方について、忖度なしに詳しくまとめました。

目次

- 1分でチェック!JALカードSuicaのメリット・デメリット

- JALカードSuicaのメリットとサービスについて

- JALカードSuicaへの申込み前に知っておくべきデメリット

- JALカードSuicaの機能を維持しながらデメリットを解消するヒント

- 3グレード(普通・CLUB-A・CLUB-Aゴールド)のJALカードSuicaの違いと選び方

- JALカードSuica CLUB-Aゴールドカードと普通カードの損益分岐点

- 実際にJALカードSuicaを利用している方の口コミ・評判

- 参考:主な路線における「航空券との交換に必要なJALマイル」の一覧

- JALカードSuicaに関するよくある質問と回答

- 「JAL CLUB ESTのJALカードSuica」とは何ですか?

- JALカードSuicaは家族カードの発行に対応していますか?

- JALカードSuicaに定期券を搭載できますか?

- ゴールドカードを選択した時に使えるラウンジはどこで確認できますか?

- ApplePayやGoogle Payに対応していますか?

- JALカードSuicaを使ってモバイルSuicaに登録できますか?

- ショッピングマイル・プレミアムに加入すべき分岐点について教えてください。

- JREポイントをJALマイルに交換することはできますか?

- JREポイントの使い道・使い方について教えてください。

- JALカードSuica(普通カード・ゴールドカード)の付帯保険について教えてください。

- JALカードSuicaにJGCカード(JALグローバルクラブのカード)はありますか?

- JALカードSuicaについてのまとめ

1分でチェック!JALカードSuicaのメリット・デメリット

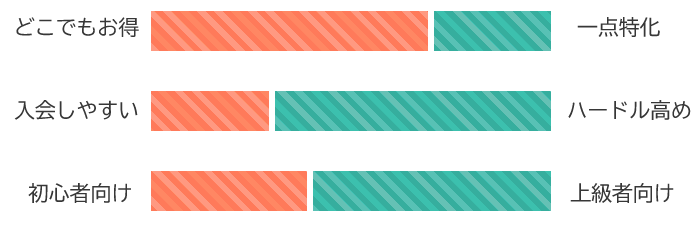

JALカードSuicaとは一言で言うと、「JALマイルとJREポイントを貯めやすい、国内特化のクレジットカード」です。

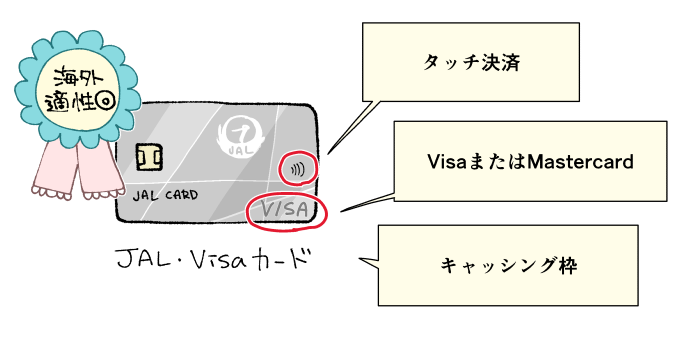

JALカードSuicaはその特性上、海外(特に東アジア圏以外)でクレジットカードを使用したい場合には不向きです。

また2024年2月20日~のリニューアルにより、JALカードSuicaは「タッチ決済機能が付いていない、唯一のJALカード」になってしまいました。

タッチ決済とは、「かざすだけ」でクレジット払いが完了する機能のことですね。

その一方、「JAL」「JR東日本」の両方を利用する機会がある方にとって「JALカードSuica」がお得で便利、かつハイスペックな1枚であることも確か。

ということでこのカードは、「海外での決済やタッチ決済を前提とせず、国内でお得にJALやJR東日本のサービスを利用したい」という方におすすめだと言えるでしょう。

海外でも利用しやすいカードやタッチ決済機能付きのカードをお探しの方は、その他のJALカード情報をチェックしてみてくださいね!

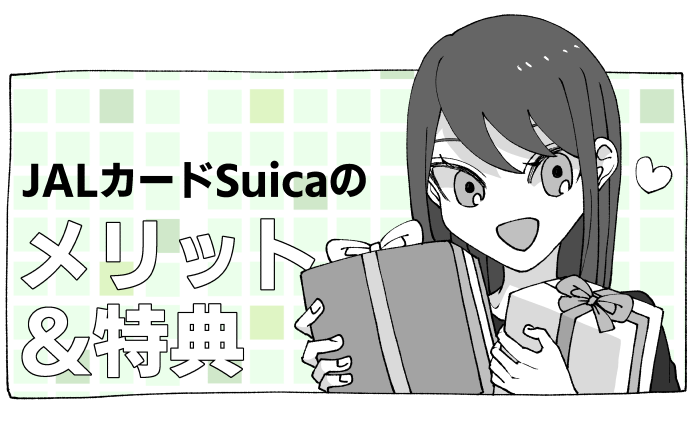

JALカードSuicaのメリットとサービスについて

JALカードSuicaを取得すると、具体的にはどのようなサービスを受けられるのでしょうか。

ここからは「JALカードSuica」の機能やメリットについて、詳しく解説していきます。

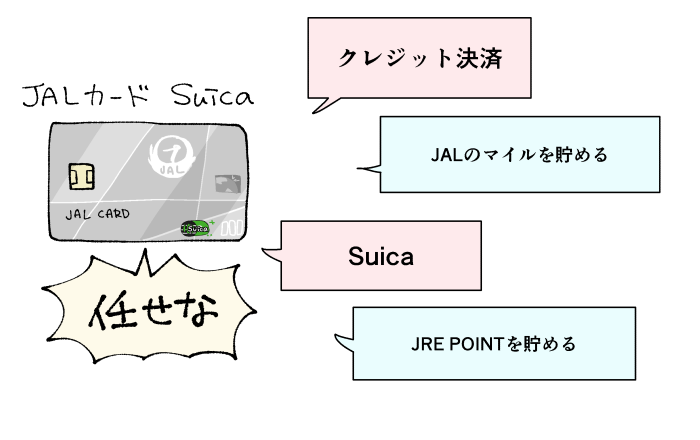

JALカードとSuica、JREポイントカードの機能が1枚に

JALカードSuicaとは、

- JALカード(クレジットカード+JALマイレージクラブカード)

- Suicaカード

- JREポイントカード(JR東日本のポイントカード)

の機能が1枚になった、多機能型カードです。

お買い物に使えるクレジットカードにJR東日本関連のサービスを搭載できることから、「マイルを貯めたいJR東日本ユーザー」にとっては便利な1枚と言えるでしょう。

ちなみにJALマイレージクラブカードとは、JALのマイル(ポイント)を貯めるためのポイントカードのようなものです。

貯めたマイルはJALの航空券などと交換できますよ!

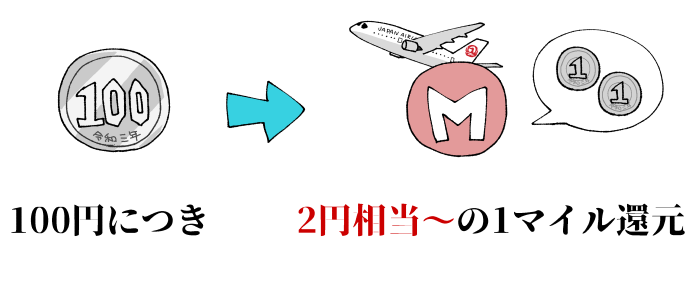

マイル還元率は最大1.0%!実質還元率2.0%~を実現できる

JALカードSuicaを含む「JALカード」は、

- 有料サービス「ショッピングマイル・プレミアム」への加入(+年4,950円/計7,150円)

- ゴールドカードの選択(JALカードSuicaの場合、年20,900円)

といういずれかの条件を満たすことで、マイル還元率1.0%を達成できます。

そしてJALのマイルは「航空券への交換」を前提とする場合、1マイル=2円以上の価値を持つことが珍しくありません。

実際のJALマイルの価値の計算例

2024年4月25日と同月26日の「羽田⇔福岡」便を、「大人一人・普通席・往復セイバー料金」の条件で取得する場合、

- 通常の決済であれば合計42,969円~

- JALマイルとの交換であれば16,100マイル~

つまりこの場合、16,100マイルは42,969円の価値を持っており、1マイル当たりの価値は約2.66円相当となる。

※必要料金・マイル数の参考元:JAL公式サイト

ということでJALカードSuicaは、実質還元率2.0%~を達成できる超高還元・クレジットカードだと言えるでしょう。

高還元率で知られる「楽天カード」の基本還元率が1.0%であることを考えると、実質還元率2.0%~の非凡さが分かりますね!

ちなみに年間決済額が目安として49万5000円以上(月あたり41,250円以上)の方であれば、追加の年会費を加味しても「ショッピングマイル・プレミアム」に参加した方がお得となります(1マイル=2円と見積もった場合)。

ショッピングマイル・プレミアムへの加入は、カード申込時などに選択できますよ!

→3グレード(普通・CLUB-A・CLUB-Aゴールド)のJALカードSuicaの違いと選び方

→FAQ:ショッピングマイル・プレミアムに加入すべき分岐点について教えてください。

【5月31日まで】新規入会で2,500マイル(ゴールドカードなら18,000マイル)がもらえる

現在JALカードSuicaは、

- 普通カード(実質年会費7,150円/マイル還元率1.0%時)であれば最大2,500マイル

- CLUB-Aゴールドカード(年会費20,900円)であれば最大18,000マイル

を獲得できる、入会キャンペーンを展開中。

この機会にJALカードSuicaへ入会し、一気にマイル獲得を狙ってみるのも良いでしょう。

普通カードの入会特典について詳しく見る

| 【恒常】 入会&搭乗特典 | 新規入会後にJALの飛行機を利用して1,000マイル付与 |

| 【5月31日までに入会】 入会&利用キャンペーン | カード入会月の2カ月後の月末までに、 ・5万円以上の決済なら500マイル を付与 |

| 【5月31日までに入会】 ショッピングマイル・ プレミアム入会ボーナス | ショッピングマイル・プレミアム (マイル還元率が2倍になる有料サービス)への加入で1,000マイル付与 |

CLUB-Aゴールドカードの入会特典について詳しく見る

| 【恒常】 入会&搭乗特典 | 新規入会後にJALの飛行機を利用して5,000マイル付与 |

| 【5月31日までに入会】 入会&利用キャンペーン | カード入会月の2カ月後の月末までに、 ・5万円以上の決済なら500マイル ・50万円以上の決済なら5,000マイル ・100万円以上の決済なら12,000マイル を付与(重複不可) |

| 【5月31日までに入会】 ショッピングマイル・ プレミアム入会ボーナス | ショッピングマイル・プレミアム (マイル還元率が2倍になる有料サービス)への加入で1,000マイル付与 ※ゴールド会員は自動加入 |

※その他選択した発行元によっては追加の入会キャンペーンあり

ゴールドカードの入会特典の受取り条件を満たせるのなら、「とりあえず初年度のみはゴールドカードを使ってみる」のも良さそうですね!

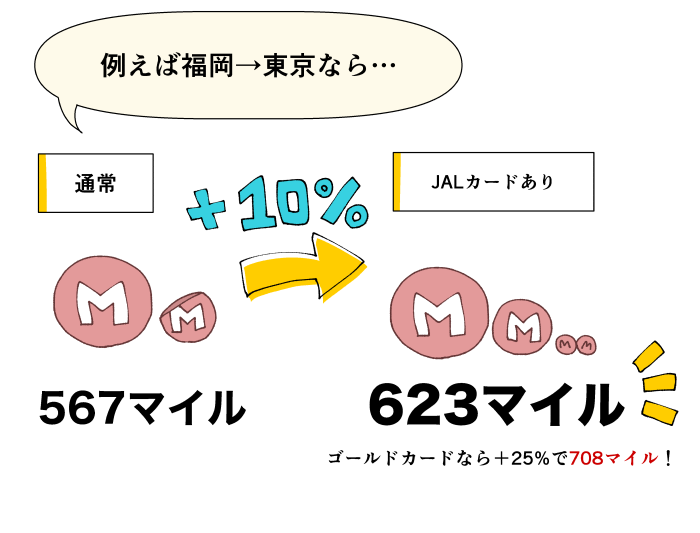

1年ごと&JALの飛行機を利用するごとにボーナスマイルがもらえる

※ゴールドカードの場合は2,000マイルプレゼント

JALカードSuicaを含むJALカードの会員は、カードのグレード等に応じて以下のボーナスマイルを受け取ることができます。

| 普通カード | CLUB-A CLUB-Aゴールド | |

| 新規入会+JALグループの飛行機に搭乗 | 1,000マイル | 5,000マイル |

| カードの更新+JALグループの飛行機に搭乗(年1回) | 1,000マイル | 2,000マイル |

| JALやワン・ワールドの飛行機を利用するごと | フライトマイル+10% | フライトマイル+25% |

カード継続ボーナスのことを考えると、JALカードの会員は可能な限り、年に1回以上「JAL」を利用したいところ。

ちなみにフライトマイルとは、JALやワンワールド加盟航空会社を利用する場合に還元されるJALマイルを指します。

「東京→福岡」便を利用した場合、還元されるフライトマイルは最大567マイルです。

JALカードSuicaがあれば、この還元マイルが+10%または+25%となるわけですね。

ちなみにJALカードは、頻繁にお得な入会キャンペーンを実施しています。

こちらに上手く参加できたなら、新規入会によって多くのマイルをゲットできるかもしれませんよ!

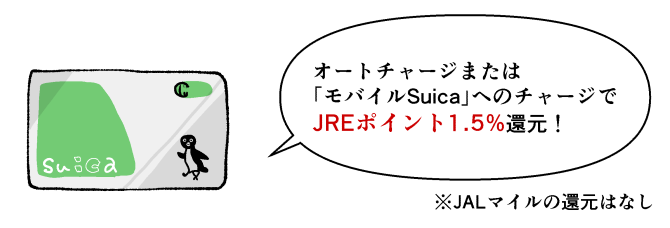

JALカードで唯一「Suicaのオートチャージ」に対応

JALカードSuicaは「JALカード」で唯一、Suicaのオートチャージに対応しています。

そのため普段からJR東日本や「Suica」エリアの交通機関を利用する機会が多いなら、便利な1枚となってくれることでしょう。

またJALカードSuicaを使い、

- Suicaへのオートチャージ

- モバイルSuicaへのチャージ/オートチャージ

を行うと、1.5%相当の「JRE POINT」が還元されます。

一方Suicaのチャージを行いながら、JALマイルを貯めることはできませんのでご注意ください。

JRE POINTとは、JR東日本系のポイントサービスですね。

貯めたポイントは1ポイント=1円相当として、SuicaのチャージやJRE POINT加盟店(アトレなど)でのお買い物などに使用できます。

JALカードSuicaにもSuicaの機能が搭載されていますが、オートチャージ先は「別の記名式Suicaカード」(モバイルSuica含む)でもOKです!

参考元:JALカード公式サイト

「JR東日本の系列ホテルの優待」などのビューカード会員特典を利用できる

JALカードSuicaの発行元は、JR東日本系列のクレジットカード会社である「ビューカード」です。

そのためJALカードSuicaの会員は、JR東日本関連をはじめとするビューカード会員向け特典を利用できます。

対象のホテルやレストランなどで優待を受けられる

JALカードSuicaを含む「ビューカード」の会員は、対象のホテルやレストラン、カラオケ店などで、様々な優待を受けることができます。

JR東日本の主要駅近くのホテルや駅ビル、空港内のサービス等を利用する機会があるのなら、あらかじめ「ビューカード」会員特典をチェックしておくと良いでしょう。

ゴールドカードを選んだ場合であれば、より充実した優待が適用されますよ!

参考元:ビューカード公式サイト

「えきねっと」や「モバイルSuica」を使った切符の購入でポイントアップ

JALカードSuicaのユーザーが、主にインターネットを通して切符や定期券を購入すると、以下のポイント優待を受けられます。

| 還元率(普通※) | 還元率(ゴールド※) | |

| 「えきねっと」で切符を予約 | 3.0% | 10.0% |

| モバイルSuicaで切符や定期券を購入 | 3.0% | 10.0% (グリーン券、切符) 6.0% (定期券) |

| Suicaのチャージ・オートチャージ | 1.5% | 1.5% |

| みどりの窓口や券売機での切符購入 | 0.5% | 1.0% |

※いずれもマイルではなくJREポイントの還元

特に「えきねっと」「モバイルSuica」を使い切符や定期券を購入する機会があるのなら、効率よくJREポイントを貯めることができるでしょう。

「空港内ショップの割引」などのJALカード特典も適用される

▲JALカードの提示で5%割引&ポイントアップを受けられる、実際のショップの写真(福岡空港)

JALカードSuicaの会員はビューカード会員の特典に加え、以下の「JALカード共通優待」も利用可能です。

空港でお土産などを購入する際には、JALカードで優待を受けられるお店を選ぶと良いでしょう。

ビューカード会員向けの特典と合わせると、優待を受けられるホテルの選択肢はかなり多くなりそうです!

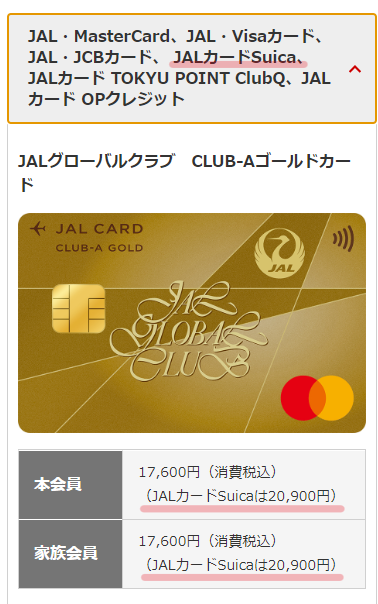

「CLUB-Aゴールドカード」を選べば特典内容はさらに充実

JALカードSuicaは、ゴールドカード(CLUB-Aゴールドカード/年会費20,900円)を選択することで、さらに特典の内容が充実します。

- 年間決済額100万円の到達で毎年5,000円相当の「JRE POINT」プレゼント

- 「えきねっと」「モバイルSuica」で切符などを購入した場合の還元率アップ(最大5.0%→10.0%)

- フライトマイルの積算率が10%→25%にアップ

- JALの航空券を購入した場合などのマイル還元率が2.0%→3.0%にアップ

- 国内空港ラウンジサービス

- ゴールド会員限定の「ビューカード」優待が適用される

- 東京駅構内の「ビューゴールドラウンジ」 を利用できる

- 旅行保険の内容が最大2000万円→5000万円にアップする

これらの普通カードにない特典やメリットに魅力を感じたなら、年会費を上乗せしてゴールドカードを選択するのも良いでしょう。

「大手航空会社提携のゴールドカード」となれば、ステータス性の面でも魅力的ですね!

→JALカードSuica CLUB-Aゴールドカードと普通カードの損益分岐点

JALカードSuicaへの申込み前に知っておくべきデメリット

様々な機能や特典を有するJALカードSuicaですが、メリットと同時に複数のデメリットを抱えていることも確かです。

そこでここからは、JALカードSuicaへの申し込みを決める前に知っておきたい注意点について解説していきましょう。

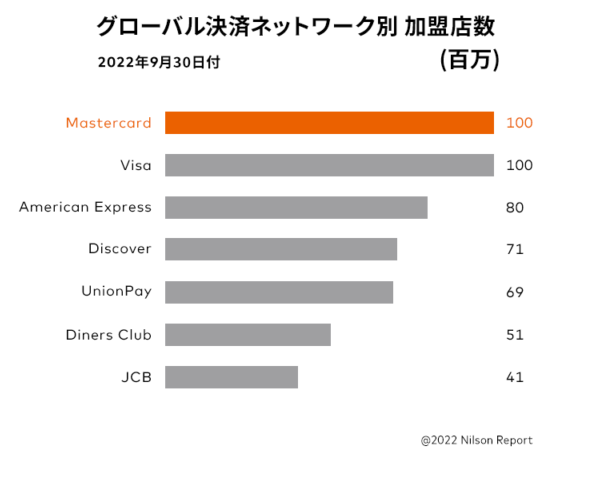

国際ブランドは海外で使用しづらい「JCB」のみ

JALカードSuicaの国際ブランドは「JCB」のみです。VISAやMastercardなどを選択することはできません。

そしてこのJCBブランドは、日本国内で利用する分であれば特に問題はないものの、海外での加盟店(=使えるお店)の数が少ないという難点を持ちます。

▲全世界の加盟店数比較。

MastercardやVISAに比べ、JCBの加盟店数が非常に少ないことが分かります。

画像引用元:Mastercard公式サイト

私は1年ほどヨーロッパ(主にウィーン周辺)に滞在していたのですが、JCBを使えるお店は空港内のショップや、最新の決済機を導入している大手スーパーチェーン等に限られていました。

具体的に言うと「国鉄の切符の購入」や「マクドナルドでの支払い」といった場面では、JCBブランドのカードを使用できない状況です。

日本で言うと「銀聯カードが使えるお店」くらいのかんじですかね……。

台湾や韓国などの日本人観光客が多い場所であれば、JCBブランドを使用できる可能性も高いでしょう。

ただし海外での決済を想定するのであれば、VISAまたはMastercardの選択が無難であることは確かです。

海外通販でメインのJCBが通らない時にPayPal使ってたけど困るな〜。比較的高額な決済はJCBで切ってマイルにしたいんよね〜。JALカードSuicaにVISA無いのマジ不便。

— 岩 (@username_iwa) September 20, 2023

タッチ決済の機能は搭載されていない

JALカードSuicaには、「JCBのタッチ決済」の機能が搭載されていません。

タッチ決済とは、コンビニエンスストアなどの「タッチ決済加盟店」において、「カードをかざすだけ」で支払いを済ませられる機能です。

近頃はタッチ決済ユーザー限定のキャンペーンなども多く行われているため、この機能が無いことは懸念の1つと言えるでしょう。

しかも2024年2月20日のJALカードの大幅リニューアルによって、タッチ決済機能が付いていない「JALカード」は「JALカードSuica」系列のみとなってしまいました。

「他のJALカードではませんでしたが現在はタッチ決済を使えるのに、JAL Suicaカードは…。」ということですね。

国内・海外ともにキャッシング枠を一切利用できない

JALカードSuicaには、キャッシング枠が一切付帯しません。

「JALカードSuica」「JALカード OPクレジット」は、キャッシングサービスはご利用いただけません。

引用元:JALカード公式サイト

キャッシング枠とは、ATM等を使い必要な現金を借り入れるための利用可能枠を指します。

20万円のキャッシング枠が付いたカードであれば、最大20万円の現金を借りられるわけですね。

キャッシングサービスはもちろん国内で利用しても良いのですが、特筆すべきは海外での利便性。

というのもキャッシングサービス付きのクレジットカードを持っていれば、国外でATMを使用した場合、すぐに現地通貨を引き出すことが可能となっています。

私も急に現金が必要になったとき、ウィーンや台湾でユーロや台湾元を引き出したことがあります。

しかしながら、JALカードSuicaではこのキャッシングサービスを一切利用できないことから、「(日本円かどうかを問わず)急に現金が必要」という場合への対応が難しいと言わざるを得ません。

海外で利用しやすいJALカードはどれ?

JCBブランドでキャッシングサービスも付いていない「JALカードSuica」は、日本国外では利用しづらいカードと言わざるを得ないでしょう。

そして海外に行く機会がある方が、「JALマイルを貯めやすいカード」を選ぶのであれば、VISAまたはMastercardブランドのJALカードの選択が推奨されます。

これは、JAL・VISAカード/Mastercardが、

- 国内でも海外でも加盟店数が多い国際ブランドである

- 海外で普及率の高い、VisaやMastercardの「タッチ決済」の機能が付いている

(※欧米でのカード決済は現在「タッチ決済」が主流です)

という特徴を持つため。

また国内・海外空港ラウンジサービスを利用したいのであれば、サブカードとして「楽天プレミアムカード」(年11,000円)を取得するのも良いでしょう。

実際に私はJAL・VISAカード(普通)と楽天プレミアムカードを持って欧州に滞在していました。

Suicaオートチャージ等で還元されるのはマイルではなく「JRE POINT」

JALカードSuicaの還元システムは、以下のように完全に二分されています。

| JRE POINT | JR東日本関連の決済(SuicaのチャージやJRE POINT加盟店でのお買い物など)で還元 ※還元率は利用するお店やサービスにより異なる |

| JALマイル | それ以外の場所で還元 ※ショッピングマイル・プレミアム加入なら原則として100円につき1マイル還元 |

この仕様上、JRE POINTとJALマイルを二重取りすることはできません。

また、SuicaのオートチャージやJRE POINT加盟店(アトレなど)でお買い物をする場合は、マイルが貯まらず「JRE POINT」のみが還元されるため注意が必要です。

ちなみにJRE POINT加盟店で「JALカードSuica」を使用する場合のJRE POINTの還元率は、原則として1.0%です。

ETCカードの年会費は有料(ゴールドカードを除く)

ビューカードのETCカードの年会費は、原則として524円です。これは「JALカードSuica」であっても例外ではありません。

「普通カード」「CLUB-Aカード」会員の場合、ETCカードの年会費を無料にすることはできませんのでご注意ください。

ただし「CLUB-Aゴールドカード」の会員に限っては、ETCカードの年会費が無料となります。

JALカードSuicaの機能を維持しながらデメリットを解消するヒント

「海外で使用しづらい」「キャッシング機能なし」「JALカードで唯一タッチ決済機能なし」といった懸念を抱えている「JALカード」。

ですが実はこの問題は、

- JALカードSuica以外のJALカード(Visaブランド等)

- ビューカード発行のクレジットカード

をそれぞれ持つことで解消可能です。

Suicaのオートチャージ等にはビューカードを、普段のお支払いにはJALカードを…といったように使い分けを行うわけですね!

「SuicaのオートチャージやJR東日本系でのポイントアップは魅力的だけれど、JALカードSuicaのデメリットも気になる…」という場合には、「JALカードとSuica系のカードを分けて持つ」ことを検討してみてください。

「Suicaオートチャージで1.5%還元」「えきねっとやモバイルSuicaで最大5.0%還元」といった優待は、どのビューカードにも適用されますよ!

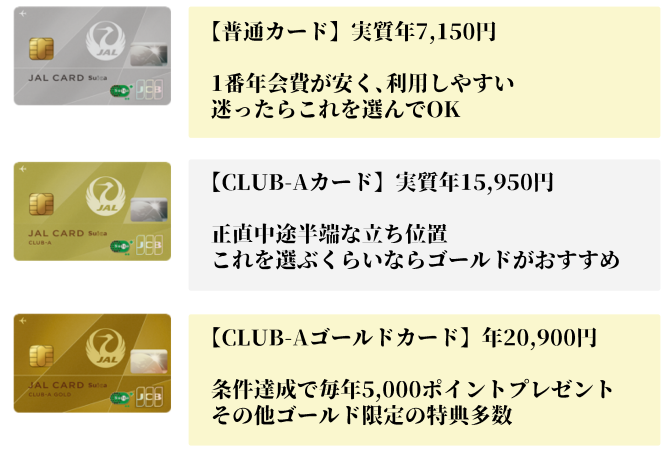

3グレード(普通・CLUB-A・CLUB-Aゴールド)のJALカードSuicaの違いと選び方

JALカードSuicaは、

- 普通カード

- CLUB-Aカード

- CLUB-A ゴールドカード

の3グレード展開です。

| 普通カード | CLUB-Aカード | CLUB-Aゴールドカード | |

| デザイン |  |  |  |

| 年会費 | 7,950円~ ※ショッピングマイル・プレミアム加入時 | 15,950円 ※ショッピングマイル・プレミアム加入時 | 20,900円 |

| マイル還元率 | 1.0% ※ショッピングマイル・プレミアム加入時 | 1.0% ※ショッピングマイル・プレミアム加入時 | 1.0% |

| 入会・継続ボーナス | 1,000マイル | 5,000マイル(入会) 2,000マイル(継続) | |

| フライトマイル | +10% | +25% | |

| 国内ラウンジ | × | × | 無料で利用可 |

| ボーナスポイント | × | × | 年100万円の決済で5,000円相当のJRE POINT付与 |

| 付帯保険 | 最大2000万円 ※治療費保険など無し | 最大5000万円 | |

| JAL航空券購入時のマイル還元 | 2.0% | 3.0% | |

| 特徴 | 最も年会費が安い | 少し中途半端な立ち位置 | 東京駅の「ビューゴールドラウンジ」他ゴールド特典を利用可能 |

CLUB-Aカードは見た目こそ金色っぽいものの「一般カード」相当であり、ゴールド限定の特典は適用されません。

ゴールドカードとの年会費の差が小さいことを考えても、申込先候補となりやすいのは

- 年会費が安く、コストパフォーマンスが良い「普通カード」

- ゴールド限定の特典やボーナスポイントが適用される「CLUB-A ゴールドカード」

の2つでしょう。

特にゴールド限定の特典に興味がないのであれば、申込先は年会費の安い「普通カード」に決めてしまってよいだろうと思います。

普通カードにないゴールドカードの利点について詳しく見る

- 年間決済額100万円の到達で毎年5,000円相当の「JRE POINT」プレゼント

- 「えきねっと」「モバイルSuica」で切符などを購入した場合の還元率アップ(最大5.0%→10.0%)

- フライトマイルの積算率が10%→25%にアップ

- JALの航空券を購入した場合などのマイル還元率が2.0%→3.0%にアップ

- 国内空港ラウンジサービス

- ゴールド会員限定の「ビューカード」優待が適用される

- 東京駅構内の「ビューゴールドラウンジ」 を利用できる

- 旅行保険の内容が最大2000万円→5000万円にアップする

JALカードSuica CLUB-Aゴールドカードと普通カードの損益分岐点

「日常の決済でマイルを貯める」「JALの優待とJR東日本の優待の両方を利用する」ことのみを目的とするのなら、JALカードSuicaのグレードは「普通カード」で十分。

…ではあるものの、JALグループの利用状況などによっては「ゴールドカードを選んだ方がお得になる人」が存在することも事実です。

ここからは普通カードとゴールドカードの特典の違いに着目し、2つのグレードの損益分岐点を実際に計算してみました。

JALの利用頻度がそこまで高くない方やゴールド会員限定特典に興味のない方は、この項目を飛ばしてしまって差し支えありませんよ!

【損益分岐点1】ゴールドカードを選んだ方がお得となるのは「年22,500のフライトマイルを獲得できる人」

「ショッピングマイル・プレミアム」に加入した場合の普通カードと、CLUB-Aゴールドカードはどちらもマイル還元率1.0%。

そのため「ゴールドカードの方が明確にお得」となる条件を計算するには、「ゴールドカードにしかない利点」が重要となります。

ということでまずは2グレード間のフライトマイル、つまりJALグループの飛行機を利用する際に付与されるマイルの差を基準に損益分岐点を計算してみましょう。

| 普通カード | CLUB-Aゴールドカード | |

| 年会費 | 7,150円~ ※ショッピングマイル・プレミアム加入時 | 20,900円 |

| フライトマイル積算率 | +10% | +25% |

| その他 | ・更新+搭乗ボーナスとして 1,000マイル付与 | ・更新+搭乗ボーナスとして 2,000マイル付与 ・年に1回5,000円相当のJREポイント付与(年間決済額100万円~) |

- 年に1回のボーナスマイルやボーナスポイントの受け取りあり

- 1マイル=2円相当

という条件を前提とした場合、「ゴールドカードを選んだ方がお得になる」年間獲得フライトマイルX(JALカードボーナスを加味しない)は、

- X×1.25≧X×1.1+{(20,900-7,150)÷2}-(2,000-1,000)-(5,000÷2)

を解いて、X≧22,500。

つまり、JALカードなしで年間22,500のフライトマイルを獲得できる方であれば、一般カードよりもゴールドカードを選んだ方がお得となります。

「東京→福岡」便を利用した場合にもらえるフライトマイルが最大567であることを考えると、少しハードルは高そうですね…。

【損益分岐点2】「年337,500円以上JALの航空券などを購入する方」もゴールドカードがお得

「JAL CLUB-Aゴールドカード」の会員は、JALの航空券や機内販売を利用する場合のマイル還元率が、下位カード会員よりも1.0%高くなります(アドオンマイル)。

| 普通カード | CLUB-Aゴールドカード | |

| 年会費 | 7,150円~ ※ショッピングマイル・プレミアム加入時 | 20,900円 |

| JAL航空券購入時のマイル還元率 | 2.0% (通常還元+特約店分) | 3.0% (通常還元+特約店分+ゴールド特典) |

| その他 | ・更新+搭乗ボーナスとして 1,000マイル付与 | ・更新+搭乗ボーナスとして 2,000マイル付与 ・年に1回5,000円相当のJREポイント付与(年間決済額100万円~) |

この差異を元に「ゴールドカードを選んだ方がお得になる年間JAL利用額X」を計算すると、

- X×(0.03×2)≧(X×0.02×2)+(20,900-7,150)-{(2,000-1,000)×2}-5,000

を解いてX≧337,500。

ということで1年間でJALの航空券や機内販売を合計33万7500円以上を利用する方も、普通カードよりも「CLUB-Aゴールドカード」の選択がお得と言えそうです。

これくらいJALを利用する方であれば、JALグローバルクラブ(JALの上級会員ステイタス)も狙っていけそうですね。

「損益分岐点に達していないがCLUB-Aゴールドカードを選ぶべき人」ってどんな人?

ここまでの内容をまとめると、普通カードではなく「CLUB-Aゴールドカード」を選んだ方がお得となるのは、

- JALカード優待分を含まず年間22,500のフライトマイルを獲得できる方

- 主にJALの航空券を、年間33万7500円以上購入する方

のうち、1つ以上を満たす方となります。

もちろん達成できる方もいらっしゃるとは思いますが、多くの方にとっては容易でない条件でしょう。

ただし実際のところ、ゴールドカードの会員には

- 国内空港ラウンジサービス

- 普通カードよりも充実した付帯保険

- 普通カードよりも充実したJR東日本の特典

(えきねっとでの還元率アップ等) - ステータス性

といった、普通カードに無いメリットが設けられています。

ゴールド会員のみに適用されるメリットやサービスに魅力を感じたなら、JALグループの利用状況が損益分岐点に達していなくとも、ゴールドカードを選ぶ意味はあると言えるでしょう。

損益分岐点にかかわらず、「ゴールドカードのサービスに年会費分の価値を見出せるか」が申込先選びの基準となりそうですね。

実際にJALカードSuicaを利用している方の口コミ・評判

実際にJALカードSuicaを利用している方は、このカードについてどんな感想を抱いているのでしょうか?

実際に口コミを抜粋し、紹介させて頂きます。

JALカードSuicaを作って全部の支払いを切り替えたいな…

— きょんたん@旦那 (@chroshinco) September 15, 2023

基本的にJR東日本管内で生きてるから、JR定期も買う、チャージもする、えきねっとも使うのでそれで貯められるJREポイントはバカにできんし、JAL乗ったり普段の買い物でマイルも貯められるので一石二鳥。旅行好き的にはこれが一番いいのかも…… pic.twitter.com/HQJJSgdgpr

効率的かは知らないですがJRのきっぷ全部えきねっとからJALカードsuicaのゴールドカードで決済してます!

— すわちる (@suwachiru120408) September 17, 2023

140円きっぷも何もかもです。

今の生活で改めて検討するとそもそもJALカードSuicaのほうが得っぽいので再発行せず解約でいいやという結論になった。さらばUFJニコス。JCBなので海外で使えないのがネックだったけど、他にカードある今ならその時だけそっち使えばいいし

— sokratsu (@sokratsu) September 20, 2023

JALカードSuica、JCBしか無いの不便すぎる(ANAはVISA Suicaがある)

— 麻辣坊主 (@ma_la_bo_zu) May 27, 2019

このように実際のユーザーからは、マイルやJRE POINTの貯めやすさという点で高評価を得ています。

その一方、SNS上では

- 国際ブランドがJCBに限られること

- タッチ決済を使えないこと

- Google Payを使えないこと(Apple Payは可)

についての不満の声も散見されました。

JALカードSuicaの利用者は、このカードの欠点を補える、VISAやMastercardブランドのサブカードを作るのが良さそうですね。

参考:主な路線における「航空券との交換に必要なJALマイル」の一覧

ここでは参考情報として、主な路線(国内線・国際線)の航空券との交換に必要なJALマイルを、一覧の形でまとめてみました。

ちなみに記載してあるのはあくまで「当該区間における、最低のマイル数」です。

予約が「最低のマイル数で予約できる上限」に達している場合、以下の表より多くのマイルが要求される可能性がありますのでご注意ください。

ちなみにJALの場合、繁忙期であっても閑散期であっても、航空券との交換に必要な最小マイル数は一定ですよ!

| 東京⇔大阪 大阪⇔福岡 | 12,000マイル |

| 東京⇔広島 名古屋⇔福岡 | 14,000マイル |

| 東京⇔札幌 東京⇔福岡 大阪⇔札幌 福岡⇔沖縄 | 16,000マイル |

| 東京⇔沖縄 福岡⇔札幌 | 18,000マイル |

| 日本⇔ソウル | 15,000マイル |

| 日本⇔中国各地 東京⇔台湾 日本⇔グアム | 20,000マイル |

| 日本⇔シドニー | 36,000マイル |

| 日本⇔ハワイ | 40,000マイル |

| 日本⇔米国各地 | 50,000マイル |

| 日本⇔フランクフルト | 46,000マイル |

| 日本⇔パリ | 52,000マイル |

参考元:日本航空公式サイト

「JAL国内線特典航空券 必要マイル数」

「JAL国際線特典航空券 必要マイル数」

片道分のチケットのみを交換したい場合、必要マイルの最小値は上の表の半分となります。

単純計算で言うと、マイル還元率1.0%の「JALカードSuica」であれば、決済額200万円ごとに日本と台湾を往復できることになりますね。

とは言え実際のところはボーナスマイルやJALカード特約店の利用などにより、より少ない決済額で目標マイル数に到達できるだろうと思います。

JALカードSuicaに関するよくある質問と回答

ここからは、JALカードSuicaに関するよくある質問にお答えしていきます。

- 「JAL CLUB ESTのJALカードSuica」とは何ですか?

- JALカードSuicaは家族カードの発行に対応していますか?

- JALカードSuicaに定期券を搭載できますか?

- ゴールドカードを選択した時に使えるラウンジはどこで確認できますか?

- ApplePayやGoogle Payに対応していますか?

- JALカードSuicaを使ってモバイルSuicaに登録できますか?

- ショッピングマイル・プレミアムに加入すべき分岐点について教えてください。

- JREポイントをJALマイルに交換することはできますか?

- JREポイントの使い道・使い方について教えてください。

- JALカードSuica(普通カード・ゴールドカード)の付帯保険について教えてください。

- JALカードSuicaにJGCカード(JALグローバルクラブのカード)はありますか?

「JAL CLUB ESTのJALカードSuica」とは何ですか?

JAL CLUB ESTとは20代専用の「JALカード」のシリーズで、その括りの中にも「JALカードSuica」が存在します。

20代の方はJAL CLUB ESTを選ぶことで限定特典が適用されるため、基本的には「JAL CLUB ESTのJALカードSuica」を選ぶのが良いでしょう。

JALカードSuicaは家族カードの発行に対応していますか?

はい、以前は対応していませんでしたが、現在は「JALカードSuica」であっても家族カードの発行が可能です。

家族カードの年会費は、普通カードの場合であれば1,100円、ゴールドカードの場合であれば20,900円です。

普通カードの本会員が「ショッピングマイル・プレミアム」に加入しているのなら、家族カード利用分のマイル還元率も1.0%となりますよ!

JALカードSuicaに定期券を搭載できますか?

残念ながら、JALカードSuica本体に搭載されている「Suica」に、定期券の機能を付けることはできません。

ただし「定期券機能が付いた、既存のSuicaカード」に対し、JALカードSuicaがオートチャージ等を行うことは可能です。

参考元:JALカード公式サイト

ゴールドカードを選択した時に使えるラウンジはどこで確認できますか?

ビューカードのゴールド会員が利用できる空港ラウンジは、JCBのゴールド会員と共通です。

具体的な空港名やラウンジ名については、JCBの公式サイト をご確認ください。

ApplePayやGoogle Payに対応していますか?

JALカードSuicaを含むビューカードは、ApplePayには対応しているものの、Google Payには未対応です(2024年現在)。

ただしJALカードSuicaの「Suica」機能のみを、Google Payで使用することは可能です。

JALカードSuicaを使ってモバイルSuicaに登録できますか?

はい、可能です。またモバイルSuicaを使い切符などを購入することで、JRE POINTの優待にも期待できます。

端末(IphoneまたはAndroid)別の「モバイルSuica」登録方法については、モバイルSuicaの公式サイト をご覧ください。

ショッピングマイル・プレミアムに加入すべき分岐点について教えてください。

- ショッピングマイル・プレミアム加入に必要な追加年会費は4,150円

- 1マイルの価値を2円相当と仮定

という条件をもとに計算すると、損益分岐点にあたる年間決済額は、

- X×0.02≧X×0.01+4,150

これを解いてX=415,000、

つまり年間決済額が41万5000円以上なら、追加の年会費を加味してもショッピングマイル・プレミアムに加入した方がお得と言えます。

ちなみにゴールドカードの場合は無料でショッピングマイル・プレミアムに加入できますよ!

JREポイントをJALマイルに交換することはできますか?

JALカードSuica(グレード問わず)の会員に限り、JREポイントをJALマイルに交換することができます。

ショッピングマイル・プレミアムに加入している場合(ゴールドカード選択時を含む)であれば、1,500JREポイントを1,000マイルに交換可能です。

この交換レートは他社カード・他社ポイント等と比べても優秀ですが、「1,500ポイント単位でしか交換できない」点についてはご注意ください。

また、JREポイントからJALマイルへの交換には1~2週間の時間を要します。

ちなみにショッピングマイル・プレミアムに加入していない場合の交換レートは、「1,500ポイント→500マイル」止まりです。

参考元:ビューカード公式サイト

JREポイントの使い道・使い方について教えてください。

JRE POINT(JR東日本のポイントサービス)の、主な使い道は以下の通りです。

- 1,500ポイント→1,000マイルのレートでJALマイルに交換する

- アトレやエキュート、ルミネ、NewDaysなどの「JRE POINT加盟店」でのお支払いに使用する

- Suicaのチャージ残高に交換する

- ショッピングモールサイト「JRE MALL」でのお支払いに使用する

- Suicaグリーン券への交換に使用する

- お好きな商品との交換に使用する

- その他JR東日本関連のサービスのお支払い等に使用する

先述の通り、JRE POINTは1,500ポイント→1,000マイルという優れたレートで「JALマイル」に交換可能。

ですが「JRE POINT加盟店でのお支払い」や「Suicaへのチャージ残高に交換」といった方法で、無駄なく1円単位で使用するという選択肢も備わっています。

JRE POINTは2年に1回以上の頻度で貯めたり使ったりすれば失効しないこともあり、定期的にJR東日本のサービスを利用する方にとっては、使い勝手の良いポイントだと言えるでしょう。

JALカードSuica(普通カード・ゴールドカード)の付帯保険について教えてください。

付帯保険の内容を確認したいグレードをお選びください。

JALカードSuica(普通カード)の付帯保険を見る

| 海外旅行保険 | |

| 傷害死亡・後遺障害 | 最高1000万円 |

| 傷害治療費用 疾病治療費用 | – |

| 賠償責任 | – |

| 携行品損害 | – |

| 救援者費用 | 最高100万円 |

| 国内旅行保険 | |

| 傷害死亡・後遺障害 | 最高1000万円 |

| 怪我による入院 | – |

| 怪我による手術 | – |

| 怪我による通院 | – |

| ショッピング保険 | |

| 国内・海外でのお買い物 | – |

参考元:JALカード公式サイト

JALカードSuica(CLUB-Aゴールド)の付帯保険

| 海外旅行保険【利用付帯】 | |

| 傷害死亡・後遺障害 | 最高5000万円 【家族特約1000万円】 |

| 傷害治療費用 疾病治療費用 | 最高150万円 【家族特約150万円】 |

| 賠償責任 | 最高2000万円 【家族特約2000万円】 |

| 携行品損害 | 最高50万円/一旅行 【家族特約50万円/一旅行】 ※いずれも年間100万円まで |

| 救援者費用 | 最高100万円 【家族特約100万円】 |

| 国内旅行保険【利用付帯】 | |

| 傷害死亡・後遺障害 | 最高5000万円 |

| 怪我による入院 | 10,000円/日 |

| 怪我による手術 | 入院中:10万円 その他:5万円 |

| 怪我による通院 | 2,000円/日 |

| ショッピング保険 | |

| 国内・海外でのお買い物 | 年間500万円 ※自己負担額3,000円 |

| ゴルファー保険 | |

| 賠償責任 | 最高1億円 |

| 傷害死亡・後遺障害 | 最高300万円 |

| 入院(最長180日) | 4,500円/日 |

| 通院(最長90日) | 3,000円/日 |

参考元:JALカード公式サイト(PDF)

Suicaカードに限らず、JAL「普通カード」の付帯保険は年会費に対し脆弱です。

もし普通カード会員の方が海外に行く機会があるのなら、

- 充実した海外旅行保険が付帯したサブカードを作る

- 任意の有料保険に加入する

といった対応を取れると良いですね。

JALカードSuicaにJGCカード(JALグローバルクラブのカード)はありますか?

▲JAL公式サイトより。JGCカードにもJALカードSuicaの選択肢が存在すると分かります。

はい、JALの利用実績を獲得してJGC(JALグローバルクラブ)の会員になれれば、Suica機能の付いた「JALグローバルクラブカード」を発行できます。

JALグローバルクラブの会員になれたなら、

- 優先搭乗サービス

- サクララウンジ(JALラウンジ)への無料入室

- フライトマイルの積算率がさらにアップ

等の恩恵を受けられることでしょう。

JGCの会員資格を満たせたなら、お手持ちの「JALカードSuica」から「JALグローバルクラブカードのJALカードSuica」に切り替えが可能です。

ちなみにJGCカードのグレードは、「CLUB-Aカード」から(=普通カードの選択肢なし)となっています。

- (1)一生涯でJALカードを400万円以上使用し、東京⇔ニューヨークを8.5往復する

- (2)一生涯で東京⇔ニューヨークを25往復する

JALグローバルクラブへの入会条件や特典の詳細については、以下のページで解説していますよ!

JALカードSuicaについてのまとめ

- JALカードSuicaとは、JALカードとSuica、JREポイントカードが1枚になった便利なカード

- 高還元率の達成にはショッピングマイル・プレミアムへの加入(年4,950円)がおすすめ

※ゴールドカードの場合は不要 - JCBブランドかつキャッシング枠が付帯しないことから、海外適性は非常に低いため注意

- 年22,500以上のフライトマイルを獲得する方や、限定の特典に魅力を感じた場合はゴールドカードの選択も一考

JALカードSuicaは、JR東日本を利用する機会が多い方におすすめのJALカードです。

海外での使用に向かないという懸念はあるものの、日本国内でクレジットカードを利用する分であれば、便利でお得なメインカードとなってくれることでしょう。

.png)

年会費 | 7,150円 ※マイル還元率1%達成時 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | JCB |

還元ポイント | JALマイル |

|

発行元 | 株式会社ビューカード |

申込条件 | 18歳以上(高校生を除く) |

- 【2024年5月31日まで】新規入会+条件達成で最大3,000マイル獲得可能

- Suica機能、Suicaオートチャージ機能付帯

(定期券機能は搭載不可) - JREポイントカード機能付帯

- JRE POINT加盟店やJR東日本での決済時はマイルではなくJREポイントが還元される

- モバイルSuicaへのチャージ、またはSuicaオートチャージで1.5%還元

- 「えきねっと」またはモバイルSuicaを使った切符・定期券の購入で5.0%還元

- ビューカード会員限定特典

- 入会またはカード継続後の初回搭乗で1,000マイルプレゼント

- JALのフライトマイル+10%

- ファミリーマート、スターバックスなどの特約店でマイル還元率2倍

- 対象の空港内ショップや機内販売の割引

- パッケージツアーやホテルニッコー & JALシティの割引・優待

|  |

年会費 | 20,900円 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | JCB |

還元ポイント | JALマイル |

|

発行元 | 株式会社ビューカード |

申込条件 | 20歳以上で、一定以上の勤続年数・営業歴と安定収入のある方(学生を除く) |

- 【2024年5月31日まで】新規入会と所定の条件達成で最大28,000マイル獲得

- 年100万円決済時、5,000円相当のJREポイントプレゼント

- 東京駅のビューゴールドラウンジを利用可能

- ゴールド専用のビューカード会員限定特典

- カード継続後の初回搭乗で2,000マイルプレゼント

- JALのフライトマイル+25%

- JALの航空券購入や機内販売を利用するとき、合計マイル還元率3.0%

- 国内空港ラウンジサービス

- Suica機能、Suicaオートチャージ機能付帯

- JREポイントカード機能付帯

- JRE POINT加盟店やJR東日本での決済時はマイルではなくJREポイントが還元される

- ファミリーマート、スターバックスなどの特約店でマイル還元率2倍

- 対象の空港内ショップや機内販売の割引

- パッケージツアーやホテルニッコー & JALシティの割引・優待

:普通カードに無い特典

|  |

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。